从“规模扩张”到“质量升级”的强监管周期

当光伏硅料、动力电池材料陷入产能过剩争议时,一个更隐秘的产业变革正在发生——金属新材料正从“野蛮生长”转向“精耕细作”,2023年以来,金属新材料产业政策密集出台,核心指向“高端化、绿色化、数字化”:

国家层面上,2023年工信部《新材料产业创新发展行动计划》明确将“高性能轻金属合金(铝、镁)”“高温合金”“高纯金属靶材”等列为“十四五”重点突破方向,要求到2025年关键材料自给率提升至70%,并提出建立新材料数据共享平台的硬性指标。

地方层面上,2024年江苏省发布《金属新材料产业数字化转型实施方案》,要求规模以上加工企业需接入“工业互联网+材料数据平台”,强制上传工艺参数、成品良率、能耗数据等,未达标企业将限制享受研发补贴;广东省则推出金属新材料数据中心,整合全省矿石开采、加工、应用端数据,支持企业一键调取上下游资源……

各地产业政策不断,但金属新材料中游加工例如合金制备、粉末冶金等作为产业链价值核心,在传统模式存在诸多疑难痛点:

| 痛点 | 传统模式困境 |

|---|---|

| 研发周期长、成本高 | 高性能合金如航空用钛合金调整依赖“试错方式”,单次试验需3-6个月,年研发成本超千万元。 |

| 生产良率波动大 | 精密铸造工艺对产品的质量效应,例如温度、压力、冷却速率敏感,以此相关市场风险和舆情信息尤为重要。 |

| 供应链波动难应对 | 原料如镍、钴、稀土价格受国际市场(LME镍价、缅甸稀土出口)、印尼镍矿出口禁令影响剧烈,振幅变化极大,企业库存决策实时性变动大。 |

新材料产业链总体分析

*本文产业链特点分析基于山东省行业特点为基础展开。

根据山东省统计局、山东省第五次全国经济普查领导小组办公室在2025年4月10日所发布的山东省第五次全国经济普查公报(第六号)。2023年末,在工业战略性新兴产业,山东省从事战略性新兴产业生产的规模以上工业企业法人单位7312个,占规模以上工业企业法人单位的18.5%。其中,新一代信息技术产业657个,占工业战略性新兴产业企业法人单位的9.0%;高端装备制造业1180个,占16.1%;新材料产业1824个,占24.9%;生物产业1325个,占18.1%;新能源汽车产业128个,占1.8%;新能源产业937个,占12.8%;绿色环保产业1337个,占18.3%;航空航天产业18个,占0.2%;海洋装备产业24个,占0.3%。

近年来,按照省委、省政府关于进一步健全完善并提级推进产业链“链长制”工作机制的部署要求,山东省以梳理43条重点产业链为基础,通过系统优化整合,最终形成了新一代信息技术、高端装备、新能源装备、先进材料、高端化工、医药、工程机械、轻工、船舶和海工装备、纺织服装、农机装备等11条标志性产业链。作为工业经济高质量发展的核心支撑与新质生产力的重要承载平台,这11条标志性产业链覆盖范围广泛——其涉及的重点行业已涵盖41个工业大类中的近七成,产值规模占规模以上工业产业的80%以上,基本覆盖了山东省制造业的主要领域。

新材料产业作为山东省的标志性产业链,金属新材料是指具有新颖结构、性能和用途的金属材料。它们通常经过先进的材料工程和加工技术,具备独特的物理、化学、力学性质,广泛应用于航空航天、汽车、电子、能源等领域。金属新材料的研发致力于提高材料强度、耐腐蚀性、导电性等特性,推动科技创新和工业进步。这些材料不仅轻量、耐用,而且具有良好的可塑性和导电性,被广泛应用于制造领域,推动了许多高科技产业的发展。

1. 金属新材料行业全景概况

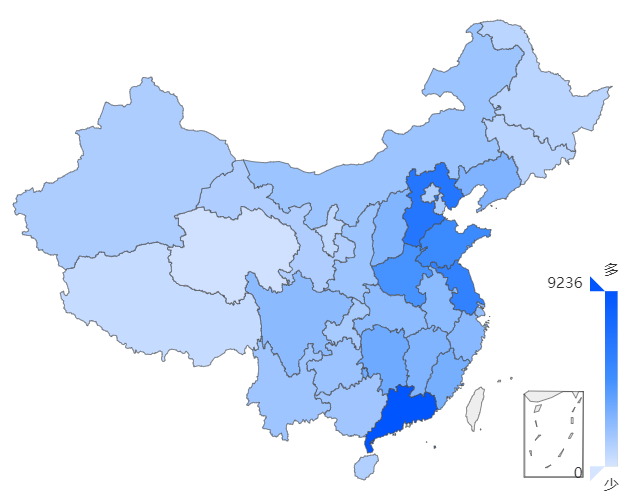

纵观整条金属新材料产业链,全国范围内相关企业数量达到60万+,其中广东、河北、江苏、山东、河南为全国主要企业分布省份,全国整体产业分布情况如下图所示,整体覆盖在我国华北区域的重点分布格局。

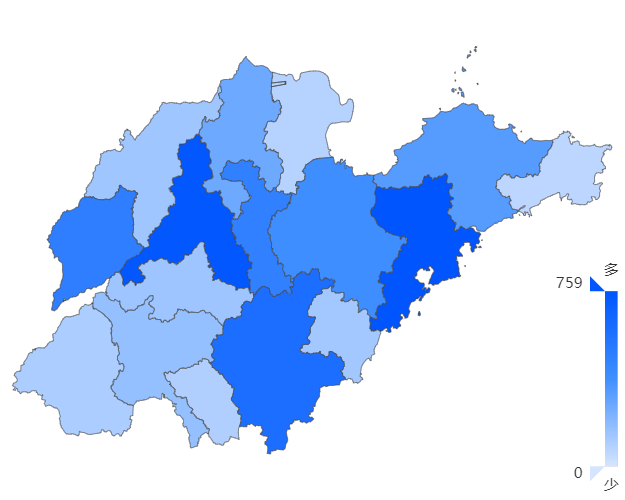

(1)山东省内金属新材料行业分布

| 排行 | 地区 | 企业 | 上市企业 | 高新技术 | 专精特新 | 融资企业 |

|---|---|---|---|---|---|---|

| 1 | 青岛市 | 759 | 0 | 35 | 14 | 0 |

| 2 | 济南市 | 746 | 2 | 27 | 15 | 4 |

| 3 | 临沂市 | 597 | 0 | 43 | 32 | 3 |

| 4 | 聊城市 | 489 | 0 | 19 | 21 | 0 |

| 5 | 淄博市 | 477 | 2 | 48 | 26 | 4 |

| 6 | 潍坊市 | 387 | 0 | 25 | 21 | 4 |

| 7 | 烟台市 | 323 | 4 | 32 | 18 | 12 |

| 8 | 滨州市 | 266 | 1 | 23 | 19 | 6 |

| 9 | 济宁市 | 164 | 0 | 15 | 8 | 0 |

| 10 | 泰安市 | 141 | 0 | 10 | 8 | 1 |

| 11 | 德州市 | 138 | 0 | 12 | 8 | 0 |

| 12 | 日照市 | 129 | 0 | 4 | 3 | 0 |

| 13 | 菏泽市 | 108 | 0 | 3 | 3 | 0 |

| 14 | 枣庄市 | 95 | 0 | 6 | 5 | 1 |

| 15 | 东营市 | 80 | 0 | 6 | 6 | 1 |

| 16 | 威海市 | 64 | 0 | 4 | 4 | 1 |

- 全省金属新材料企业数量呈明显“金字塔”形分布,前5名城市(青岛、济南、临沂、聊城、淄博)企业总数占比超60%,构成产业核心承载区;第6-10名(潍坊、烟台、滨州、济宁、泰安)企业形成次级集聚区;后5名(德州至威海)企业数均不足150家,属于补充性分布区,这种梯度差异反映出产业资源向经济基础好、配套完善的头部城市集中的趋势。

- 上市企业总量稀缺,烟台处于领跑状态:

全省仅济南、淄博、烟台、滨州四个城市拥有上市企业,总计9家,占企业总数的比例不足0.1%。其中烟台以4家上市企业位居首位,显著高于其他城市,侧面反映烟台金属新材料领域已培育出具备一定规模和资本运作能力的龙头企业;

济南、淄博紧随其后,与该两地传统工业基础在高端装备和新材料产业积淀相关,青岛虽企业总数为759家,但上市企业为0,需关注其行业内头部企业是否尚未达到上市标准或处于上市筹备期。

- 高企和专精特新企业并驾齐驱:

高新技术企业:临沂、淄博、烟台位列前三,合计占全省高新技术企业总量的30%以上。临沂作为非省会/计划单列市,高新技术企业数量反超青岛,淄博依托传统化工、建材产业基础向新材料延伸,技术转化能力突出。

专精特新企业:临沂以32家企业绝对优势居首,其次是烟台18家、滨州19家、潍坊21家。临沂的“专精特新”优势与高新技术企业分布形成协同,已形成“小而精”的细分领域产业集群。烟台、潍坊则依托装备制造产业需求,推动金属材料向高端化、定制化升级。

2. 金属新材料行业产业洞察

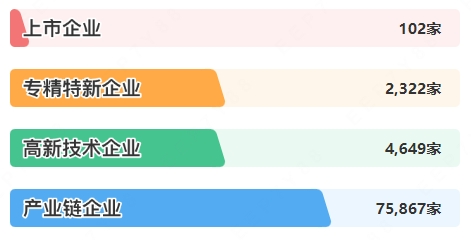

我国金属新材料产业链呈现金字塔发展格局,形成多层次企业矩阵:

- 顶端由102家上市公司引领产业升级;中坚力量包含2千家专精特新企业和4千家高新技术企业构筑技术壁垒;基础层则由超过7万+家配套企业形成完整生态圈。

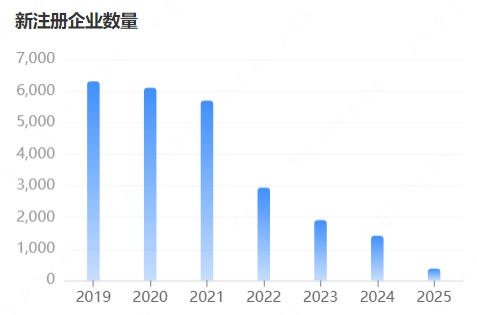

新注册企业数量自2019至2021年,年均减少约300家,降幅平缓,2022年后呈现断崖下跌,同比下降48.4%,2023年再降52.4%,2024年降至1910家,2025年目前截止在7月份,仅半年数据为372家。

山东省企业注册资本呈现倒金字塔型结构:

注册资本1000万以下企业占比近70%,构成市场主体主力,整体民营经济活跃度高、创业门槛相对较低;而注册资本超10亿的企业仅占0.75%,资本密集型产业或大型集团数量有限,经济结构仍以中小规模企业为主导。值得注意的是,5000万-1亿区间占比5.16%,部分企业处于扩张期,但尚未形成百亿级头部企业集群。

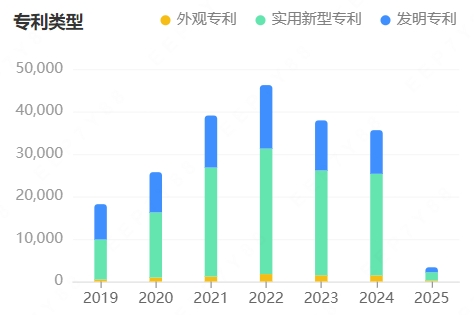

从山东省专利类型分布数据(2019—2024年)来看,专利总量呈现“先增后降”趋势:

2019—2022年快速增长,年均增速约19%,2022年达峰值46212件,随后两年显著回落,2023年~18.2%,2024年~6.0%,总量下滑侧面反映经济转型期创新资源向高质量领域集中,传统产业专利布局趋稳,新兴产业技术产出待提升。

新材料产业链路分析

1. 上游数据分布及行业概况

上游原矿及冶炼相关企业涉及6万家,主要涉及从自然界开采含金属的矿石,并通过物理、化学等方法将矿石中的有用金属提炼出来的过程。此环节包括矿石的挖掘、选矿以及熔炼等步骤,旨在将低品位的矿石转化为高纯度的金属或合金,为下游提供基础原材料。

| 上游重要节点名称 | 代表性企业 |

|---|---|

| 矿石 | 西部矿业股份有限公司 |

| 紫金矿业集团股份有限公司 | |

| 大中矿业股份有限公司 | |

| 河钢资源股份有限公司 | |

| 洛阳栾川钼业集团股份有限公司 |

矿石产业链相关企业1万5千家,指的是含有可利用金属元素的天然矿物集合体,是提炼金属的基本原料。其主要通过采矿作业从地壳中获取,包含铁矿石、铜矿石、铝土矿等多种类型,每种类型的矿石含有特定种类和比例的金属元素。矿石的质量与成分直接影响到后续冶炼加工的效率及成本,并决定了最终金属材料的性能与应用范围。

| 上游重要节点名称 | 代表性企业 |

|---|---|

| 矿石冶炼 | 山东钢铁股份有限公司 |

| 河南神火煤电股份有限公司 | |

| 洛阳栾川钼业集团股份有限公司 | |

| 江西铜业股份有限公司 | |

| 云南铝业股份有限公司 |

矿石冶炼产业相关企业4万8千余家,是指将开采出的矿石通过一系列物理和化学过程提纯,以提取出其中的有用金属元素。这一过程主要包括选矿、焙烧、熔炼、精炼等步骤,目的是去除杂质,提高金属含量,获得高纯度金属或合金。冶炼技术的选择取决于矿石种类和所需金属特性,涉及高温处理、电解等多种方法,为金属加工提供高质量的原材料。

2. 中游数据分布及行业概况

中游金属新材料相关企业覆盖一万六千余家,是通过新技术、新工艺改进或创新研发的高性能金属材料,具备轻量化、高强度、耐腐蚀等优异性能,如钛合金、镁合金及特种钢等,广泛用于航空航天、电子信息等领域,满足高端工业需求。

| 中游重要节点名称 | 代表性企业 |

|---|---|

| 先进有色金属材料 | 安徽大地熊新材料股份有限公司 |

| 江西金力永磁科技股份有限公司 | |

| 广东豪美新材股份有限公司 | |

| 广晟有色金属股份有限公司 | |

| 北京中科三环高技术股份有限公司 |

先进有色金属材料相关企业数量达4千余家,是指在传统有色金属基础上,通过合金化、微观结构调控或特殊加工工艺,开发出具备更优异性能的新型材料。这类材料包括铝合金、钛合金、镁合金、铜合金等,具有高强度、轻质、耐腐蚀、导电性好等特点。它们广泛应用于航空航天、汽车、电子通讯、医疗器械等领域,满足高科技产业对材料高性能和轻量化的双重需求。

| 中游重要节点名称 | 代表性企业 |

|---|---|

| 钢铁新材料 | 抚顺特殊钢股份有限公司 |

| 山东钢铁股份有限公司 | |

| 北京钢研高纳科技股份有限公司 | |

| 江苏图南合金股份有限公司 | |

| 张家港广大特材股份有限公司 |

钢铁新材料相关企业在1万余家,是指在传统钢铁基础上,通过添加合金元素或采用特殊工艺处理,开发出具有更优异性能的新型钢铁材料。这类材料通常具备高强度、高韧性、耐磨损、耐腐蚀等特性,如高强度低合金钢、不锈钢、工具钢等。钢铁新材料广泛应用于建筑、交通、机械制造等领域,满足了对材料性能有特殊要求的应用场景。

3. 下游数据分布及行业概况

下游金属新材料应用相关企业覆盖60余万家,包括机械设备、交通运输设备制造、船舶及相关装置制造、航空航天、国防工业、电力设备,是推动现代工业体系升级的核心驱动力,其整体发展呈现“高端化、绿色化、智能化”三大特征,深度融入全球产业链重构与技术竞争格局。

| 下游重要节点名称 | 代表性企业 |

|---|---|

| 金属新材料应用 | 三一重工股份有限公司 |

| 中国中车集团有限公司 | |

| 中国航天科技集团有限公司 | |

| 上海电气集团股份有限公司 |

企查查将持续深化企业大数据技术的创新应用,秉持数据融合共享,资源开放共赢的理念,提供服务稳定可依赖的全维度企业信息,期待携手行业伙伴共同构建智能风控新生态,为制造业、金融业的稳健发展提供更强大的数字基础设施。

数据融合共享,资源开放共赢